在经济学和财务管理领域,杠杆效应是一个经常被提及的概念。它描述了企业如何利用固定成本和变动成本来影响其盈利能力。对于创业者、企业家和投资者来说,了解经营杠杆以及如何计算经营杠杆系数很重要,本文将为大家详细介绍。

一、什么是经营杠杆

经营杠杆(operating leverage)是描述企业内部的生产经营活动对其利润影响程度的一个指标。它反映了企业的固定成本结构和营业收入之间的关系,以及这种关系对企业经营风险和盈利能力的影响。

在企业的日常经营活动中,成本通常可以被划分为固定成本和变动成本两部分。固定成本是不随生产量的增减而改变的成本,例如租金、折旧等;变动成本则是随着生产量的增减而变化的成本,例如原材料费用、直接劳动力成本等。

当企业的固定成本比例较高时,我们通常说该企业的经营杠杆较高。这是因为,固定成本需要在任何情况下都得到支付,而当销售额增加时,大部分新增收入可以转化为利润,因此可以放大盈利;但当销售额减少时,固定成本仍然需要支付,因此可能放大损失。

二、通俗加举例说明

经营杠杆,简单来说,就是描述一个企业的固定成本与其盈利能力之间的关系。当我们说一个企业的经营杠杆高,意味着它有较多的固定成本。而固定成本,不管企业销售多少产品,都是不变的。

想象一下,你开了一家餐厅。每个月,不管你卖出多少餐食,店租、厨师的工资等固定开销都是不变的,这些就是固定成本。而食材的费用则会随着你卖出的餐食数量而变化,这是变动成本。

比如假设你的餐厅每月固定成本为10,000元,当你的销售额增加时,这10,000元的固定成本在总成本中所占的比例就会下降,使得你的利润增长得更快。但反之,如果销售额减少,那10,000元的固定成本就会占据更大的比例,导致你的利润下降得更快。这就是经营杠杆的效应。

所以,高经营杠杆的企业在销售好的时候,利润增长会非常迅速;但在销售不佳的时候,损失也会很大。而低经营杠杆的企业,无论销售好坏,其利润或损失都相对稳定。

三、经营杠杆的作用

1、盈利能力的放大效应

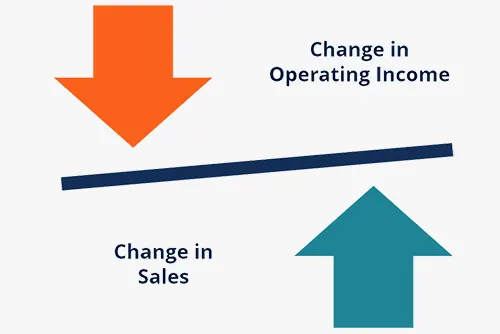

高经营杠杆意味着企业有较高的固定成本。当销售额增加时,由于固定成本不变,额外的销售收入将主要转化为利润,从而导致利润增长迅速。相反,当销售额下降时,利润也会迅速减少。因此,经营杠杆放大了销售变动对利润的影响。

2、风险的增加

与盈利能力的放大效应相伴随的是风险的增加。高经营杠杆的企业,在市场不景气或销售下滑时,可能面临更大的财务风险,因为它们需要支付较高的固定成本,而这部分成本不会随着销售的减少而减少。

3、决策制定

了解企业的经营杠杆有助于管理层做出更明智的决策。例如,如果一个企业的经营杠杆很高,管理层可能会更加谨慎地考虑扩张计划,因为增加的固定成本可能会增加企业的风险。

4、价格策略

企业的经营杠杆也可能影响其定价策略。高经营杠杆的企业可能更倾向于采取低价策略来增加销售量,从而更好地分摊其高固定成本。而低经营杠杆的企业可能会采取高价策略,因为它们不需要大量的销售来覆盖固定成本。

四、经营杠杆系数的计算

经营杠杆系数(Degree of operating leverage)是一个用于量化企业经营杠杆效应的指标。它衡量了企业的销售收入变动对其经营利润(或EBIT)变动的敏感性。简单地说,DOL描述了销售收入的一定比例变化如何导致企业经营利润的变化。

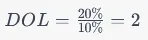

经营杠杆系数的计算公式为:

其中,EBIT是企业的经营利润,即在扣除利息和税收之前的利润。

举例说明:

假设某公司去年的销售收入为1,000万元,今年为1,100万元,增长了10%。去年的经营利润为200万元,今年为240万元,增长了20%。

根据上述公式,该公司的经营杠杆系数为:

这意味着,每当销售收入增加(或减少)1%,其经营利润将增加(或减少)2%。

另一种常见的计算方法是:

这种方法直接使用财务数据进行计算,而不需要知道销售收入和经营利润的百分比变化。

以上是关于经营杠杆是什么的相关介绍。所以,在市场繁荣业务增长很快时,公司可通过增加固定成本投入或减少变动成本支出来提高经营杠杆系数,以充分发挥正杠杆利益用途。在市场衰退业务不振时,公司应尽量压缩开发费用、广告费用、市场营销费、职工培训费等酌量性固定成本的开支,以减少固定成本的比重,降低经营杠杆系数,降低经营风险,避免负杠杆利益。

![[详细方法] 特朗普币 TRUMP Meme Coin 怎么购买?](https://www.krseo.com/zb_users/upload/2025/01/202501211737391469108047.webp)

还木有评论哦,快来抢沙发吧~